不動産投資

2020.02.06

では、実際に数字を使って節税効果を検証してみましょう。

———–ご注意————-

*購入・売却時の諸経費を考慮していません。

*減価償却費以外にも経費はあります。

*購入・売却時もかなりエイヤと解釈しております。

*所得税と住民税の比較です。所得控除や消費税、事業税等その他税金は便宜上考慮しません。

ご容赦下さい。

———————————-

今回は、リス男氏を例に見てみましょう。

| リス男氏 国内の不動産所得:5250万円 / 年 海外不動産を購入、6年後値下がりせず同物件を売却 |

6年後…

| ★おさらい ★ 耐用年数には規定があり新築か中古によって年数が変わります。 特に中古の物件は見積もりが難しい場合もあるので「簡便法」という計算方法が用いられます。 |

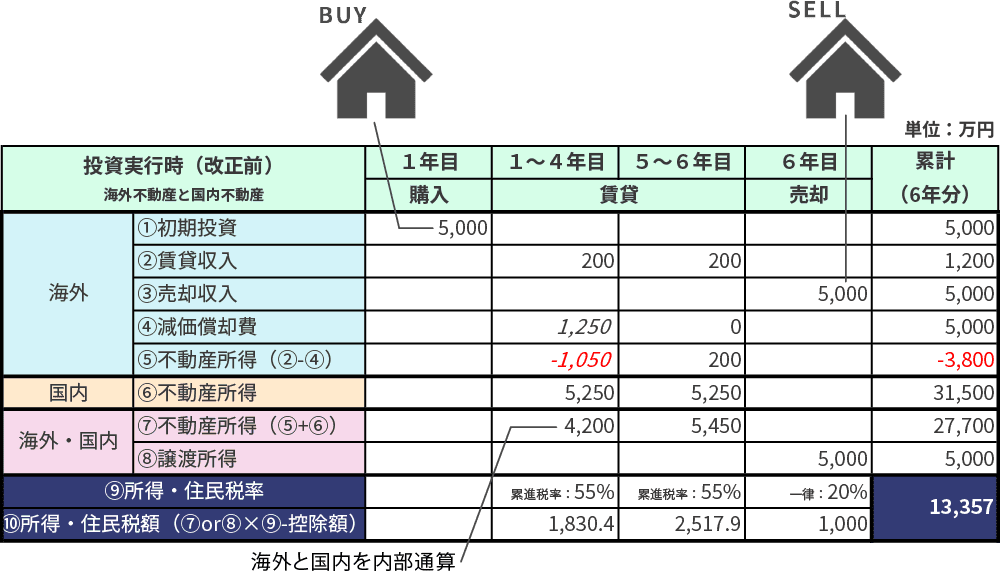

図表Ⅰ

※「累進税率」の解説はこちら

※「一律20%(長期譲渡所得)」の解説はこちら

「税制改正で変わる!海外中古不動産の節税事情 その2」でも詳しく解説しています!

| ★ お・さ・ら・い ★ 日本の税制は高所得者ほど税率が高くなる仕組みになっていて現在の最高税率は55%(所得税45%+住民税10%)です。 具体的には、所得金額に所得税の速算表を使って計算します。 不動産を売却することで得られる所得は累進課税されず、保有期間が5年を超える場合は一律20%でしたね。 |

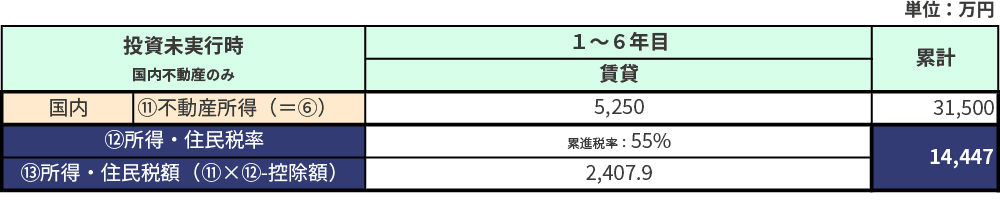

投資をしない場合とした場合では、納税額が下記のように変わります。

【投資未実行】14,447万円 ― 【投資実行】 13,357万円 = 差額1,090万円

結構な金額変わりますね。。

| 【海外不動産に投資した結果】 家賃収入は 1200万円(図表Ⅰ②)増えた にも関わらず、納税額は 1090万円(図表Ⅰ⑬-図表Ⅰ⑩)節税 できている。 |

うーん、なんだかおかしいですよね 。。。

家賃収入分が実際に発生する諸経費に消えたとしても、こんなに節税できるものなのでしょうか。

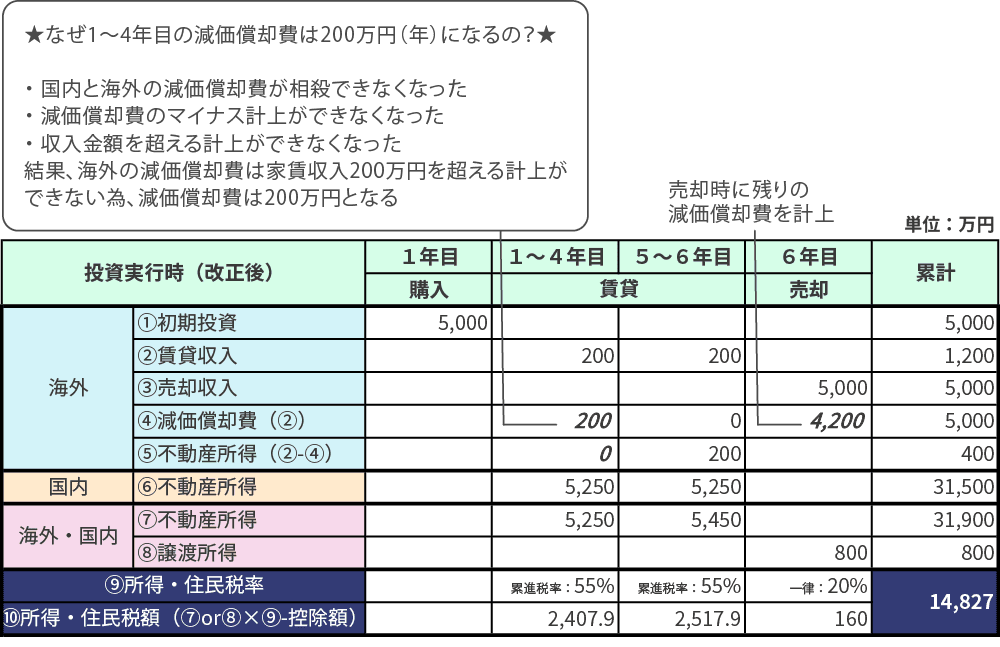

では、改正後の計算方法で考えてみましょう。

改正前の表(図表Ⅰ)では、購入した海外不動産を賃貸している1年~4年目の海外不動産所得(図表Ⅰ⑤)は、マイナス1050万円でした。

この赤字を国内不動産所得(図表Ⅰ⑥)と相殺(「内部通算」といいます。)することで、節税できていた(図表Ⅰ⑦)のですが

今回の改正ではこの内部通算ができなくなりました。

海外不動産所得同士の相殺はできますが、国内不動産所得との相殺ができなくなった代わりに、

相殺しきれない海外不動産所得の減価償却費は売却時の収入に経費として計上することになりました。

図表Ⅱ

海外不動産を賃貸中の減価償却費(図表Ⅱ④)の累計は800万円(200万円×耐用年数4年)となり、初期投資額5000万円のうち4200万円は不動産所得に対する減価償却費として計上できなくなりました。

代わりに売却時の売買収入(図表Ⅱ③)に対する減価償却費に計上することになります。

これによって税率差による純粋な節税が封じられたと言えるでしょう。

この改正は令和3年分の所得税から適用される予定です。

過去に購入した海外不動産も規制対象になるようなので注意が必要ですね。

ある意味、当然の改正と言えるかもしれませんね。

会計検査院はこういう仕事もしているのですね。

会計検査院の宣伝のようになってしまいましたが、会計検査院の指摘は、納得できることが多いように思います。

興味のある方は、前回記事で列挙した会計検査院の指摘事項について調べてみると面白いかもしれません。

住宅ローン控除の逆ザヤ問題は、わかりやすいですね。

住宅ローン金利に関わらず、上限はあるものの年末ローン残高の1.0%の税額控除ができるというのが現状です。マイナス金利が叫ばれる昨今、1.0%を下回る金融機関はざらにありますから、住宅ローンを組んだら儲かる、そんな人も結構いるんです。

例えば、年末ローン残高:2000万円、借入金利:0.6%の場合、金利で年間12万円(ざっくりと計算)の利息が掛かりますが、税額控除で20万円還付されますので、8万円の儲けです。

近い将来、改正されるかもしれませんね。

投資案件の提案は、節税効果が加味されて行われることがよくあります。

確かに、今回解説した節税は純粋な節税でしたから、節税額も投資判断の一つになるのは当然と言えますが、

中には、”単なる課税の繰り延べでしかない節税”をあたかも純粋な節税のようにみせかけた投資提案をよく見かけます。

投資判断をする際は、まず、”節税効果のない純粋な投資で儲かるか”という観点が必要になるでしょう。

その事業はそもそも本当に儲かるのか、を突き詰められるように私も日々勉強していきたいと思います ( ..)φメモメモ

丸山先生コメント

それでは、次回もお楽しみに~