不動産投資

2020.12.25

この記事の目次

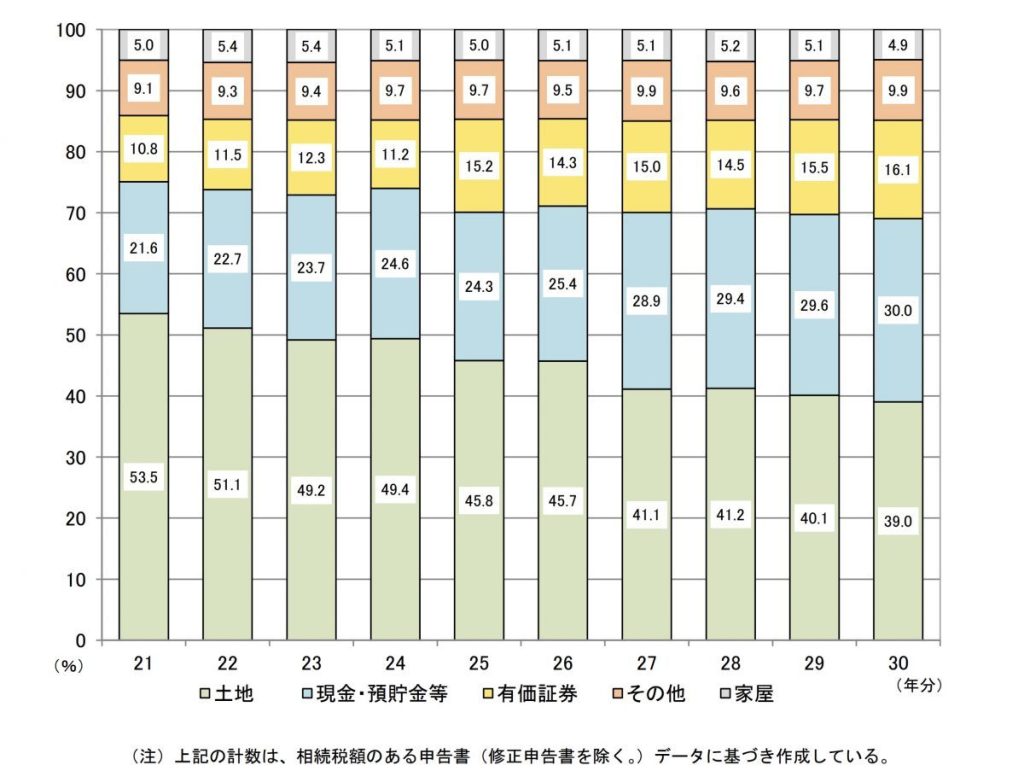

まずは相続財産に占める不動産の割合について見てみましょう。

このグラフは平成21~30年(2009〜2018)における相続財産の構成比率を示したものです。

平成30年(2018)分の、全体の相続財産に占める土地+家屋の割合は43.9%、平成21年(2009)分の、全体の相続財産に占める土地+家屋の割合は58.5%となっています。

このグラフに記載されていませんが、平成6年(1994)には土地だけで70.6%を占めていたそうです。

たしかに、相続財産に占める不動産の割合は減少傾向にあるものの、現在も相続財産の4割を不動産が占めているということは紛れもない事実です。

相続財産となる不動産には、自宅はもちろんのこと、相続税対策として購入された投資用不動産も含まれています。さて、どうして投資用不動産を購入すると相続税対策になるといわれるのでしょうか?

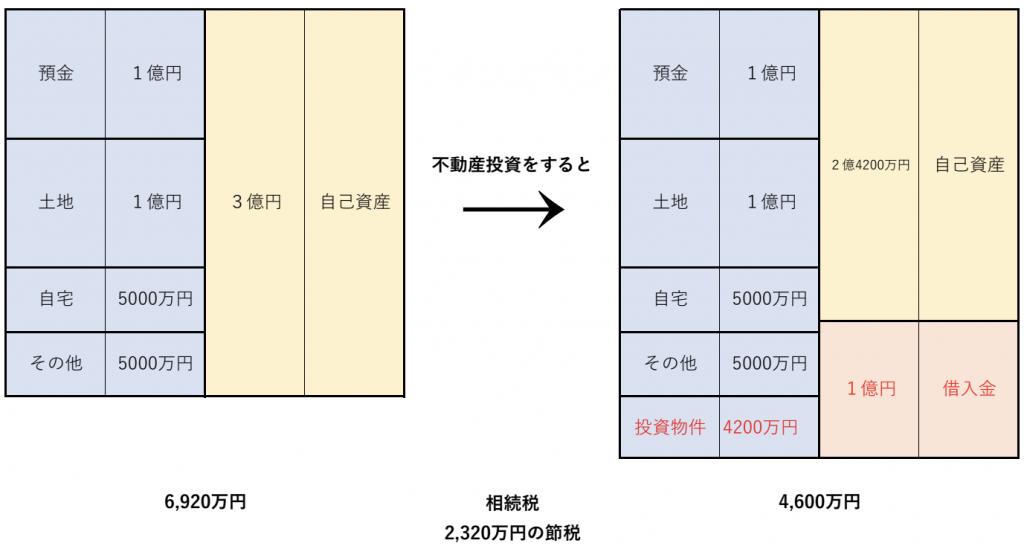

仮に自己資産3億円の方が、銀行から1億円を借入して、自分の土地に投資用の建物を1億円で建設したとしましょう。建設費の60%が固定資産税評価額とすると、その地域が借家権割合30%の地域の場合(満室前提)、建物の建設資金は下記の評価となります。

1億円 × 60%(固定資産税評価額) × 70%(借地権割合30%を控除) = 4,200万円

つまり1億円の投資物件が4,200万円の評価となり、結果として自己資産3億円だったものが2億4,200万円(3億円-(1億円-4,200万円))となるのです。

※なお、土地の評価減になる金額及び解説は今回取り上げません。

上記の条件で、相続人が子供2人・配偶者なしの場合の相続税額を算出すると、以下のようになります。

1億円の不動産投資を行うことで、納税負担が2,320万円減ることが分かります。

不動産投資は、相続対策として非常に有効な手段であるといえるでしょう。

丸山先生:

このように、相続に投資用不動産は必ずといっていいほど出てくる財産であり、不動産投資に関する情報収集を日々行い知識の研鑽に努めております。

そのような経緯から、私共が管理も含めて携わることが多い、投資用不動産についての記事を書かせていただくことになりました。

まずは、投資用不動産とどのように向き合えばいいのかを解説してきたいと思います。

そもそも、なぜ投資用不動産に興味をお持ちになるのでしょうか?

育児や老後の資金など将来的なことを考え、あるいは不慮の事故や仕事を辞めた後の収入源として、不動産投資をお考えになるからでしょう。たしかに、低金利のこの時代に、不動産投資の利回りはとても魅力的に感じられるでしょう。

私共は、不動産投資をやるからには、不動産投資だけで利益が出なくてはならないと考えています。

なかには、相続税対策で相続評価が下がるのを主目的に考え、利益が出なくても良い、つまり毎年の収支は赤字で構わないと考える方もいらっしゃいます。しかし、利益が出ないことを想定した不動産投資はおすすめできません。なぜなら、結果としてご自身が今お持ちの財産を切り崩してしまうことになるからです。

不動産投資の一連の流れは不動産の購入、保有・運用、売却となっています。実は、不動産投資が成功したかどうかはその不動産を売却するまで分かりません。

例えば、購入、保有・運用、売却までの20年間で結果2,000万円の利益となればハッピーですが、中には損失を出してしまうこともあるでしょう。不動産投資を行うとストレス(心理的・時間的・金銭的)がかかります。苦労して損したら災難です。

あらかじめ損失が出そうなら勇気をもって何もしないという選択も重要だと思います。20年間で2,000万円の現金を使って贅沢に消費したほうが綺麗さっぱり、精神衛生上、良いかもしれません(笑)

昭和時代の不動産投資は現代ほど難しいものではありませんでした。地価も家賃も右肩上がりに上昇していたからです。しかし、平成、そして令和になり、地価・家賃の下落が続いています。

一方、物件数は増え、設備の快適性は増すばかりです。

仮に、皆さんがお生まれになった年に完成したマンションの外観と室内設備を想像してみてください。特に、室内整備は便利さ、快適さがまるで違うと思います。

それは年月による技術の進歩です。やはり築年数が経っている物件は新しい物件にあらゆる面で負けています。結果、新築時の家賃が上限でそれからの家賃は減少傾向になります。

地価についても一部の地域を除いて、現状維持もしくは下落傾向にあると思います。ここに、人口減少による住宅需要の減少が重なっていくのです。

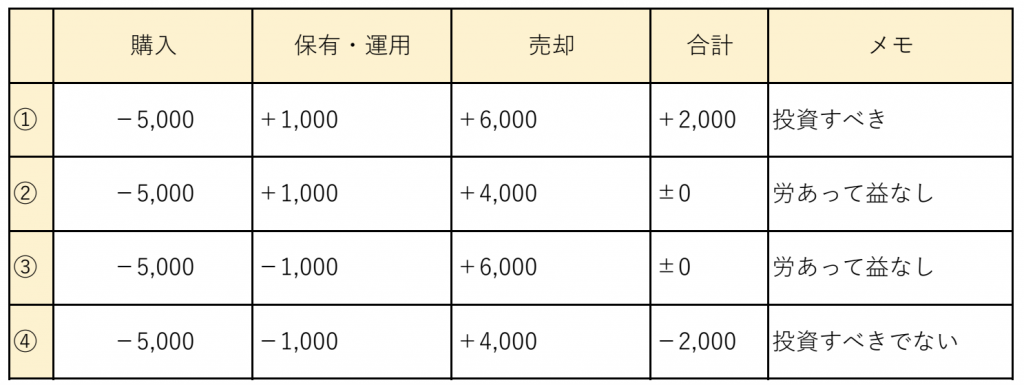

それでは、不動産投資における成功と失敗のパターンをまとめてみましょう。

①5,000万円で購入して、保有・運用時に1,000万円の利益(+)が出て、6,000万円で売却(+)できたケースでは、トータルで2,000万円の利益が出たことになり、不動産投資は成功したことになります。

※説明の都合上、減価償却費など考慮しません。

②5,000万円で購入して、保有・運用時に1,000万円の利益(+)が出て、4,000万円で売却(-)したケースでは、プラスマイナスゼロです。

③5,000万円で購入して、保有・運用時に1,000万円の損失(-)が出て、6,000万円で売却(+)したケースでは、プラスマイナスゼロです。

④5,000万円で購入して、保有・運用時に1,000万円損失(-)が出て、4,000万円で売却(-)したケースでは、トータルで2,000万円のマイナスになります。

つまり、④のケースだとそのマイナスの2,000万円はご自身(オーナー)がお持ちの固有の財産を切り崩して支払わなければならなくなります。④は不動産投資が失敗となったケースです。

しかし悩ましいことに、当然保有している時点では「何年後にいくらで売れる」という確証は得られません。

以上のことから、私共が思う投資用不動産選びとして重要なことは以下の2点です。

1.と2.の両方で利益が出ることが理想です。しかし、2.に関しては不確実性が特に高いため、1.で利益が出続ける物件を購入することが必須条件になります。念には念を入れて損益シミュレーションを行ったうえで、投資を実行しましょう。

では、具体的にどのような物件を買えばいいのでしょうか?不動産投資の成功には物件選びが大きく左右されます。極めて慎重に選びましょう。

まずは、やはり立地です。駅から近いところがポイントでしょう。理想を言えば人口増加傾向の地域で、かつ、最寄り駅から徒歩10分以内の物件です。売却時の値下がりが抑えられるでしょう。

利益は売上を上げてコストを抑えることで生み出されます。売上については、空室になってしまうことが一番困ります。以下の点を重視しましょう。

3階以上のマンションなのにエレベーターがないなどの物件は避けましょう。

まず、家賃滞納リスクを減らすためには入居時の審査も重要です。また、サブリース契約を結ぶ場合は空室分まで家賃を保証する契約を結びましょう。ただし、契約会社の信用情報や契約書を慎重に確認し判断する必要があります。

1物件しか所有していない場合、その部屋が空室になってしまうと完全な赤字になります。複数の物件を購入しておくと、1物件が空室になってもほかの物件の家賃収入で何とか補填できるのではと思います。

コストに関しては満室でも空室でもあまり変わらないでしょう。

投資用不動産を購入する際、多くの場合は金融機関から融資を受けることになります。その際、以下の2点に注意しましょう。

金利は原則として借入者の属性によって金融機関が判断しますが、やはりきちんとしたルートから申込みを行うべきでしょう。きちんとしたルートからと飛び込みとでは金融機関の対応や借入条件は大きく違ってきます。

ちなみに、最近住宅ローンにおいては変動金利で1%未満の融資が行われていますが、不動産投資ローンでも金利を下げるためには銀行との交渉も重要となります。

借入期間を長くすれば、それだけ不動産事業の安定性は高まります。購入後、ある程度の年月が経てば修繕が必要です。ローンの返済額を抑え、将来発生する修繕費を毎年積み立てておくことも必要となり、借入返済を長くすることで資金的な余裕が生まれます。急な事象にも安心して対応できるようにしましょう。

ちなみに、融資実行後に借入期間を短くする、例えば借入期間を30年と設定したものを20年に短くすることは認められますが、借入期間を20年から30年に長くすることは認められにくいです。銀行の処理としては「リスケジューリング」とされてしまい、その後の追加融資が難しくなります。

そのため、まずは長期での借入れとして、余裕があれば繰り上げ返済を検討するようにしたほうが選択の幅が広がります。

つまり、「キャッシュフローがプラスになるものにすべき」ということです。

不動産投資を行ったことにより、例えば給与などからのキャッシュフローのプラス部分を不動産のマイナス部分に充てることになってしまっては、何のために投資をして いるのか分からなくなってしまいます。

キャッシュフローがプラスになっているかを確認するには、不動産投資用に通帳を作ることが有効です。万が一、一定金額以上のマイナスが出たら、その投資用不動産を手放す勇気も必要です。

丸山先生:

私共にご依頼があればあらかじめ投資についてのシミュレーションなどを行い、一緒に物件を探す(金融機関を含む)お手伝いもいたします!

次回は「不動産購入時の税務処理」についてお話ししていきたいと思います。お楽しみに。