その他

2021.12.03

この記事の目次

国税庁の【No.4405 贈与税がかからない場合 国税庁タックスアンサー】より、知っておいて頂きたいものを取り上げていきます。

まず2つ目の項目をご説明します。

「扶養義務者」とは、配偶者並びに直系血族並びに兄弟姉妹等を言います。また、それらの者の他に3親等内の親族で生計を一にする者についても扶養義務者として取り扱われます(相基通1の2-1)。

ということは、簡単に説明するとお子さんがいらっしゃる場合、お子さん(例えば大学生)から見て父・母・祖父・祖母・曾祖父・曾祖母が含まれることになります。

「生活費又は教育費」の「生活費」とは日常生活に必要な費用のことで、「教育費」とは学費や教材費などを言います。ここで注意すべき点は「生活費又は教育費」として必要な都度直接それらに充てるために渡されたもののみを対象にしていることです。

名目上「生活費又は教育費」としても贈与された金額の一部又は全部を受贈者が預金や株式購入代金などに充てている場合は「通常必要と認められるもの」以外になります。つまり、贈与税が課税される対象になってしまうという事です。

あくまでも立法趣旨としては原則贈与税の課税対象としつつ「贈与税をかけない」ものは、挙げられている例に限定するもので、それ以外は認められないということです。よって安易に概算額を支払う方法はお勧めしません。

例えば、私が相続税の申告書作成の依頼を受けた際に被相続人の預金取引を確認させて頂きますが、その際に大きな出金があった時に何に使われたのか相続人に質問することがあります。

そうすると被相続人の孫の「大学の入学金や授業料」という回答をされることがあり、時期や金額的にも概ね一致しているのですが、確証を得られないケースもございます。

税務調査に備えるのなら、後々起こりえる無用なトラブルを避けるため、被相続人がお孫さんの大学へ支払った事実(振込金領収書)の保存をしておくと良いと思います。

余談ですが、「直系尊属から教育資金の一括贈与を受けた場合の非課税」という制度もございます。

上記説明した取引を行う事で、こちらの制度を利用しなくてもできることもあります。内容が重複しているのでは?と思う方もいらっしゃると思いますが、そもそもこの制度は国による「眠っているお金(タンス預金など)を表に出してもらおう。」という趣旨に基づいて成立したものです。こちらについては次回以降の記事で解説させて頂きます。

障がいのあるお子様がいらっしゃる場合に利用できる制度を2種類ご紹介します。【No.4405 贈与税がかからない場合 国税庁タックスアンサー】の5つ目と7つ目の項目をご説明します。

「心身障害者共済制度」とは、心身障がい者を扶養している親族が毎月一定の掛け金を納付し、その親族が死亡又は重度の障がいにより、心身障がい者を扶養できなくなった場合に、その心身障がい者に終身一定の年金を支給するものです。

要するに、親亡き後に障がいのあるお子様のための終身年金制度です。この制度に基づいて「支給される給付金を受ける権利の価額」については贈与税が非課税になります。

良い制度なのですが注意点としては、受給している障がい者が早期に亡くなると支払った掛け金より少ない受給額となってしまうことです。相互扶助する制度で実質的に掛け捨てということになります。

特定障がい者の親族が特定障がい者の治療や生活の安定を図る目的で、金銭、有価証券、不動産などの財産を信託銀行などに特定障害者扶養信託契約に基づいて信託した場合は、その信託受益権のうち一定額までの金額について贈与税が非課税とされています。

障がい者のお子様に貯金を遺しても一括で渡してしまっては、その後の生活が安定するのか心配かもしれません。親亡き後に、お子様のために遺した財産を、定期的にお子様に渡せるよう約束を行う信託契約の受益権には贈与税がかかりません。

非課税金額は2通りあり、特別障害者の場合は6,000万円、特別障害者以外の特定障害者の場合は3,000万円を限度として贈与税が非課税になります。この制度は、信託銀行などが窓口になります。

今までご紹介したものは相続開始前3年以内の贈与財産として、相続税計算時に加算の対象にもならないものです。亡くなる直前の相続税対策としても有利な方法であることをお伝えしておきます。

今までは贈与税がかからない財産について説明してきました。ここからは生前贈与をきちんと成立させるようにするにはどのようにすれば良いのか解説したいと思います。

そもそも贈与契約の成立というのは必ずしも契約書等の作成は求められません。しかし後日、その贈与契約が成立したことを証明するために下記を気を付けておきましょう。

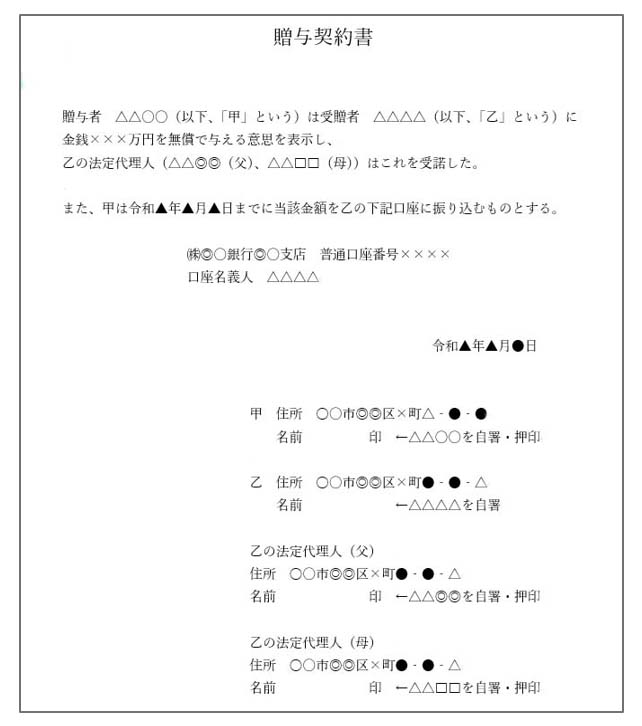

~贈与契約時に気を付けるべきこと~

・贈与者と受贈者双方の意思の確認ができる契約書等を作成・保存

・本人の署名押印

・作成した日付を客観的なものにすること

・資金の移動がきちんとされたことを証明できるように振込金受取書などを保存すること

金銭の贈与を想定しております。もちろん贈与者固有の財産(資金の出所)を受贈者に贈与することが前提です。

署名押印を行う事でしっかり意思が確認できたということになります。また押印する印鑑はその印鑑の管理・使用状態が重要です。

実印をあまり使う機会もないと思いますので実印を用いるのが良いと思います(本人の実印を本人以外が管理することは通常考えられないという事にもよります)。

実際やりようによってはバックデートもできてしまいます。不正行為と思われないためにもきちんと作成した日付を確定しておく必要があります。そのために「確定日付」を押してもらうようにします。「確定日付」は法務局や公証役場において実費700円で行えます。これで日付が証明されます。

銀行振込であれば通帳に印字が残りますが、ATMから現金で振り込むケースもあるかと思います。その場合、振込金受取書などを贈与契約書に保存・添付するようにします。

以上の4つを行うことにより「贈与」という契約行為が確実になると思われます。それでは、下記に見本を記載いたします(未成年者に対する贈与)。

次の世代になるべく大きな財産を残したいというのは、多くの方がお考えのことだと思います。しかし、その行為にはもちろん税金がかかることがあります。また、大きな財産がゆえに争いになってしまうことがあるかもしれません。