その他

2021.10.22

令和3年与党税制改正大綱において「資産移転の時期の選択に中立的な相続税・贈与税に向けた検討」というのがございます。以下に要旨を抜粋します。

「わが国の贈与税は、相続税の累進回避を防止する観点から、高い税率が設定されており、生前贈与に対し抑制的に働いている面がある。一方で、現在の税率構造では、富裕層による財産の分割贈与を通じた租税回避を防止するには限界がある。~~~相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど、格差の固定化の防止等に留意しつつ、資産移転の時期の選択に中立的な税制の構築に向けて、本格的な検討を進める」

つまり、「資産の移転の時期(回数・金額含む)にかかわらず、納税義務者にとって生前贈与と相続を通じた資産の総額に係る税負担が一定となるように税制を検討しよう」という事です。

そして、具体的な見直しの方向性として一番可能性が高いと言われているのが「暦年贈与を存続させるが暦年贈与を相続税申告に加算するのを10年以内あるいは15年以内に拡大にする」ことです。

現在、わが国では、生前贈与をしても被相続人が亡くなった日から3年以内に行ったものについては贈与税ではなく、相続税で課税することになっているので、この期間を伸ばそうということです。

ちなみに、諸外国を見ると、以下の通りとなっています。※2018年1月現在

日本 … 3年間

イギリス … 7年間

ドイツ … 10年間

フランス … 15年間

アメリカ … 期間無し(生前贈与はすべて対象)

今回の税制改正を受け、改めて贈与とは何かから解説していきます。

贈与契約は、民法549条に規定されています。

【第549条】

贈与は、当事者の一方がある財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる。

ここでの「契約」とは複数の者における合意を意味し、「贈与」における一番重要な要件は「諾成契約」であるということです。諾成とは、契約する双方が承諾することにより成立することを言います。つまり一方通行ではなく、

「あなたに~~を差し上げます」

「はい。ありがたく~~を頂戴します」

と、お互いの了解があって初めて「贈与」という契約が成立するという事です。

「贈与」を受けたら原則として税金がかかり、課税方法には「暦年課税」と「相続時精算課税」の2つがございます。一定の要件に該当する場合に「相続時精算課税」を選択することができます(あくまでも納税者が選択した場合のみ適用可能)。それ以外、つまり一定の要件に該当しない場合は「暦年課税」となります。

「暦年課税制度」とは、各年の1月1日~12月31日までの1年間において贈与を受けた財産の合計額から基礎控除額の110万円を差し引いた残りの額をもとに贈与税額を計算する制度です。贈与税額を納付した場合は、原則として相続時に課税はございません。1年間にもらった財産の合計額が110万円以下なら贈与税はかかりませんのでこの場合は、贈与税の申告は不要です。

一方「相続時精算課税」は、贈与された財産の累計額から特別控除(2,500万円)を差し引いた後の金額に20%の一定税率を乗じて算出された贈与税額をいったん納付し、相続時に精算(最終的に贈与税ではなく相続税で課税)します。

原則として「60歳以上の父母又は祖父母から、20歳以上の子又は孫に対し、財産を贈与した場合」という要件に該当すると選択できる贈与税の制度です。生前贈与による資産の移転円滑化を目的に平成15年に創設されました。

※これら制度については連載③でご説明させて頂きますのでまずは概略をご理解ください。

2019年(令和元年)の贈与税の申告状況をみて見ましょう。

【令和元年分の所得税等、消費税及び贈与税の確定申告状況等について:国税庁/10ページ目】に、贈与税についての記載があります。

暦年課税を適⽤した人数は、44 万6千人。相続時精算課税を適⽤した人数は、4万2千人です。相続時精算課税を適用される人は少ないです。

【令和元年分 相続税の申告事績の概要:国税庁/1ページ目】によると、令和元年分の相続税の申告書提出に係る被相続人の数は115,267人となっております。

毎年、相続税の申告書を提出する被相続人の約3.8倍の方が暦年課税を適用しているという事になるかと思います(統計資料に載ってこないもの、つまり税務署へ申告していない人を含めると実際はもっと多いものと推測されます)。将来の相続をイメージして活用している様子が伺えますね。

【令和元事務年度における相続税の調査等の状況:国税庁/5ページ目】によると、令和元年分の贈与税の税務調査件数3,383件に対し、非違事項3,217件となっております。

つまり、贈与税の税務調査になると約95%の確率で申告が漏れていたことになります。

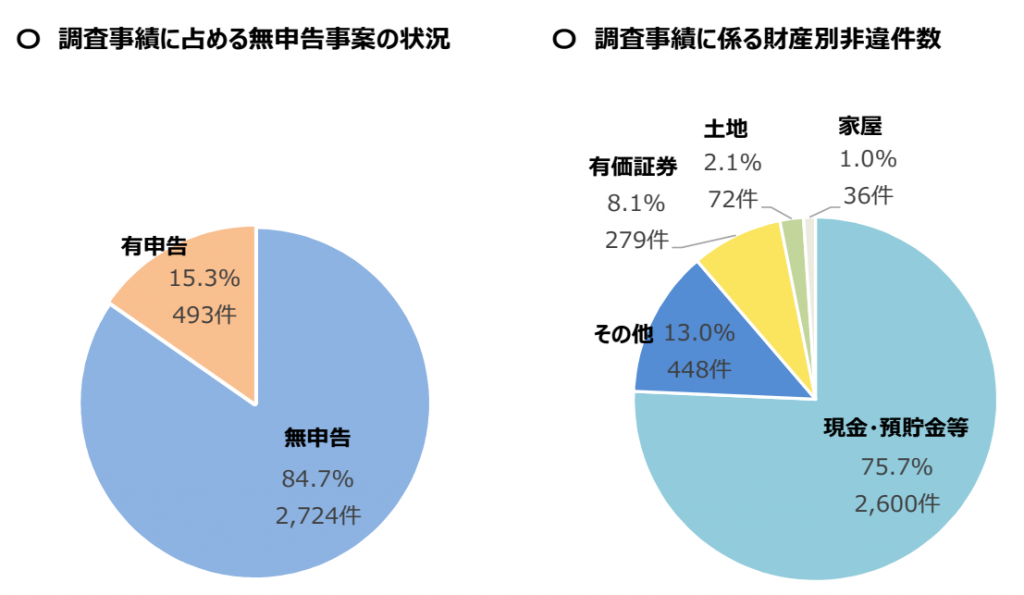

そして、今回特にお伝えしたいのが下記の円グラフです。

【調査事績に占める無申告事案の状況】によると、申告漏れだった件数のうち申告していない割合が84.7%です。また、申告していても15.3%の割合で間違っていたことになる訳です。

【調査事績に係る財産別非違件数】によると、現金・預貯金等が2,600件と圧倒的に高い割合で、約75%となっています。

贈与税単独での税務調査は除いて(実務上贈与税単独での税務調査はあまり行われていないと思いますが…)、相続税がきっかけで指摘されることとなった理由は以下の2つが考えられます。

①相続税の税務調査などを行った際、被相続人から相続人またはその親族などに贈与を行っていたケース

②相続人からその親族に対する贈与を行っていたケース

(きっかけは過去に発生した相続税の申告書に基づく税務調査などではありますが、あくまでも相続税の税務調査などは相続人に対する調査となるため相続人が行っていた行為を通帳などから確認して判明)

贈与税は「申告すれば良い」という間違った考えをお持ちの方も多く、贈与税を支払いさえすれば「贈与」が適正に行われたとおっしゃる方もいらっしゃいます。また、税務署に認めてもらうため、少額の贈与税をわざと支払っている方もいらっしゃいます。