クラウドファンディング

2024.03.15

タワマンといえば、以前は富の象徴でしたが、一部のプレミアム物件を除き、いまや一般のサラリーマン世帯が主要な購入者層になっているといいます。しかし定年後もローン返済は続き、完済は70代を迎えてから…というケースが多いとか。老後の安心を考えるなら、定年を迎えるころには完済したいもの。長岡FP事務所代表・長岡理知氏が事例をまじえながら、「40代でタワマンを購入→60歳定年前に完済」するためのマネープランを考えていきます。

この記事の目次

ここ数年、価格が高騰し続けているタワーマンション。資産性の高さもあって、いまとてもよく売れています。60代のリタイア世代がオールキャッシュで購入しているケースが目立ちますが、30~40代の現役世代が住宅ローンを借りて購入しているケースも少なくありません。

タワーマンションは決して安くはありません。特に定年退職というゴールが見えてくる40代半ばで購入するのは勇気がいるでしょう。子どもの進学費用の準備、自分の老後費用の準備、そして住宅ローンの金利上昇リスクに備えること。それらをすべてやりくりして、これからの人生をゆとりあるものにすることは可能なのでしょうか。考えていきましょう。

【Aさん世帯の概要】

夫Aさん:44歳 会社員 年収850万円

妻Bさん:41歳 会社員(時短勤務)年収380万円

長女:12歳(小6)

次女:9歳(小3)

現在の貯蓄額:3,000万円

夫は昇給あり:退職金3,000万円(60歳)退職後は65歳まで再雇用・年収420万円

妻は昇給なし:退職金1,000万円(65歳)

購入物件価格:7,000万円

自己資金:2,000万円

住宅ローン借入額:5,000万円

夫Aさんは大手建設会社に勤める会社員です。結婚してから今まで15年ほど賃貸で暮らしてきましたが、長女の中学校入学を機会に持ち家を検討し始めました。中学校卒業までは公立を予定しているため学区を変更したくないという希望があり、最寄りの駅前に建設中のマンションを購入する予定。価格は7,000万円です。

自己資金は2,000万円。住宅ローンはメガバンクから事前審査OKをもらっていて、変動金利で0.345%、5,000万円の借入れです。Aさん・Bさん夫妻が希望していることと、不安に思っていることは次の通りです。

【希望】

・60歳の定年退職時(15年後)に完済したい

・子ども2人は高校から私立に通わせたい

・奨学金は借りさせたくない

・車は1台保有し続けたい。高級車でなくてもいいが大きさは必要

【不安】

・子どもの教育費は確保できるのか・どのくらい必要か

・夫婦の老後生活にどのくらいの貯蓄が必要か

・住宅ローンは15年返済にすべきか、もっと長い方がいいのか

・住宅ローンの金利は上昇するものとして考えたい

前提となる家計の明細は次の通りです。

◆生活費:月24万円

・自動車購入費:10年ごとに350万円(80歳まで)

・旅行など家族イベント:毎年50万円(生涯)

・管理費・修繕積立金:年間60万円

・エアコン・給湯器交換:10年ごとに70万円

・火災保険:5年ごとに20万円

・生命保険:現状…毎月10万円(①のパターン)、見直し後…月2万4,000円(②③のパターン)

◆子どもの教育費

・高校(私立):3年間で333万円

・大学(長女・私立理系・自宅から通学):4年間で826万円

・大学(次女・私立文系・自宅から通学):4年間で662万円

◆住宅ローンの金利の変動推移

・1年~5年目:0.345%

・6年~10年目:0.6%

・11年目以降:1%

(125%ルールは考慮しない)

※住宅のリフォーム費用・子どもの運転免許取得費用は考慮しません

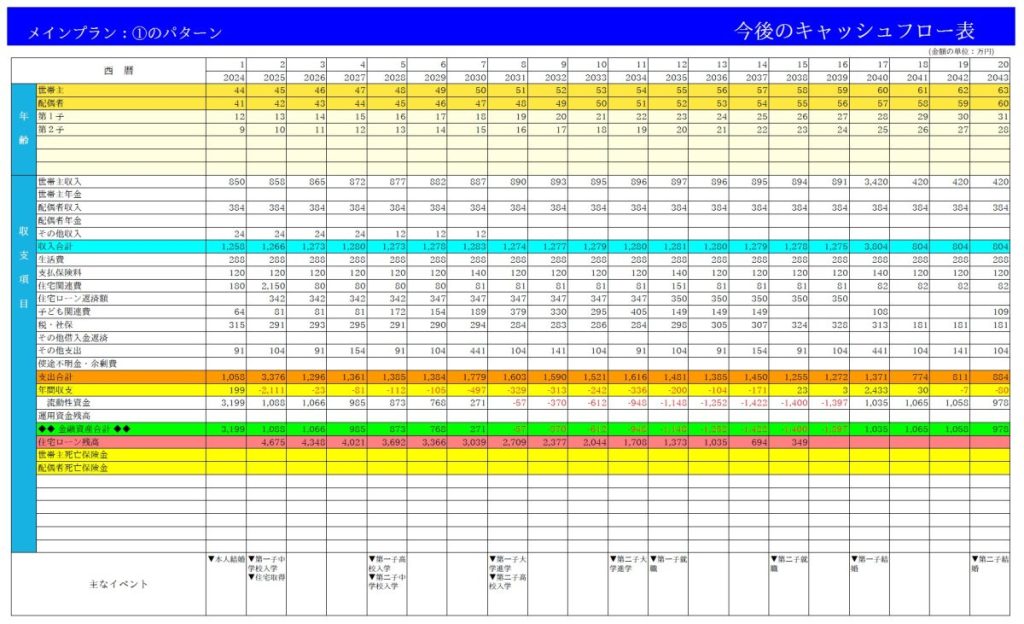

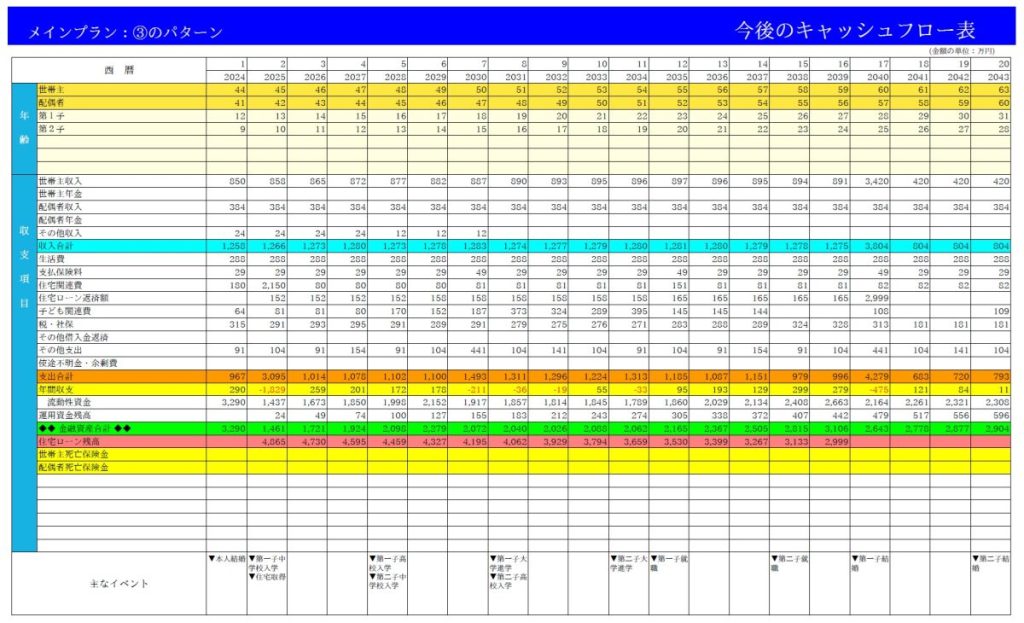

まず現状の家計収支のまま「15年返済」でキャッシュフローを分析してみました。

現状の支出で筆者が最も問題視したのが、夫婦で加入している外貨建て終身保険でした。毎月の掛け金は夫婦で7万円。それを60歳まで20年間払い続けるという契約内容でした。

死亡保障がついていて解約返戻金があるのはいい部分ですが、毎月のキャッシュフローを著しく悪化させる原因になっています。苦労して20年も支払うわりに、65歳時の解約返戻金は、為替が変動しなかったとしても払込保険料の総額の120%程度しか増えません。しかも為替の影響を受け、解約時に円高であれば払込保険料を割り込む可能性もあります。

そして15年返済の場合の毎月の返済額が高すぎることも問題です。毎月28万5,000円になります。もちろん世帯年収から不可能な返済額ではありませんが、キャッシュフロー表で見てみると相当な無理があることが分かります。

マンション購入直後から毎年の収支は赤字、現在1,000万円ある貯金は51歳時にマイナスとなります。このマイナスは教育費の準備ができず教育ローンに頼ることが原因のひとつです。家計のマイナス(借金状態)は60歳まで続き、退職金と生命保険の解約返戻金で一息つくものの、80歳時の貯金は1,229万円、89歳で貯蓄はゼロになります。老後の十分な介護や自宅のリフォームは厳しいでしょう。

もはや何のために15年返済にしたのか、外貨建終身保険に加入したのか、まったくの無意味になります。

したがって、この案は却下です。

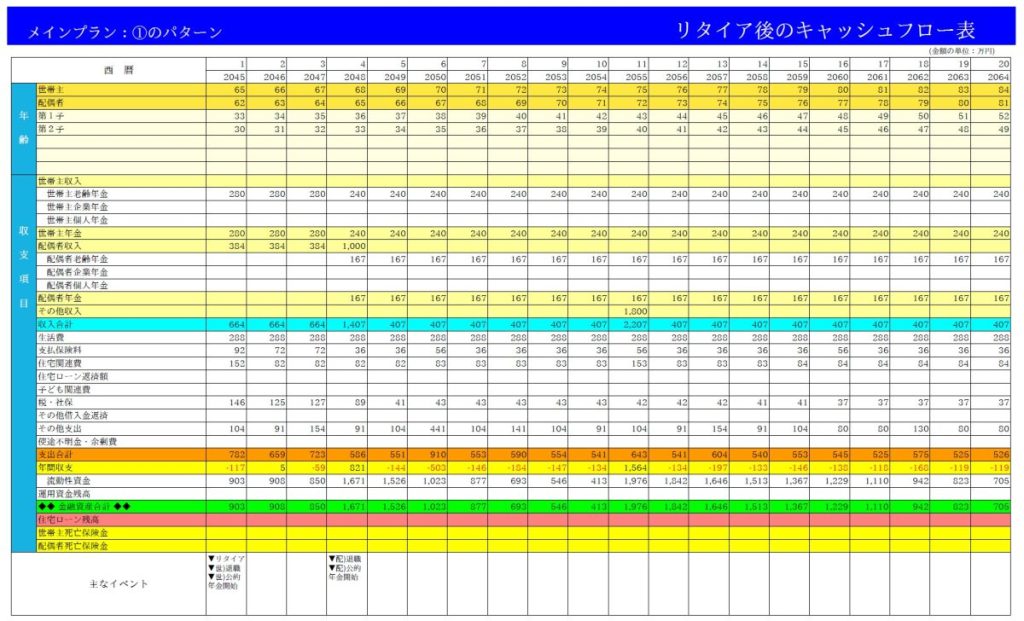

住宅ローンの返済期間を35年にすると、完済時年齢は79歳です。

夫Aさんは「老後に住宅ローンが残るのは嫌だな」という意見です。しかし年間の返済額は約152万円で、月あたり約12万7,000円です。金利が1%に上昇したとしても年間165万円(月あたり約13万8,000円)です。

現在の家賃が15万円ですからそれよりも多少安く感じます(実際にはマンションは管理費と修繕積立金が必要なのでトータルでは数万円プラスになる)。

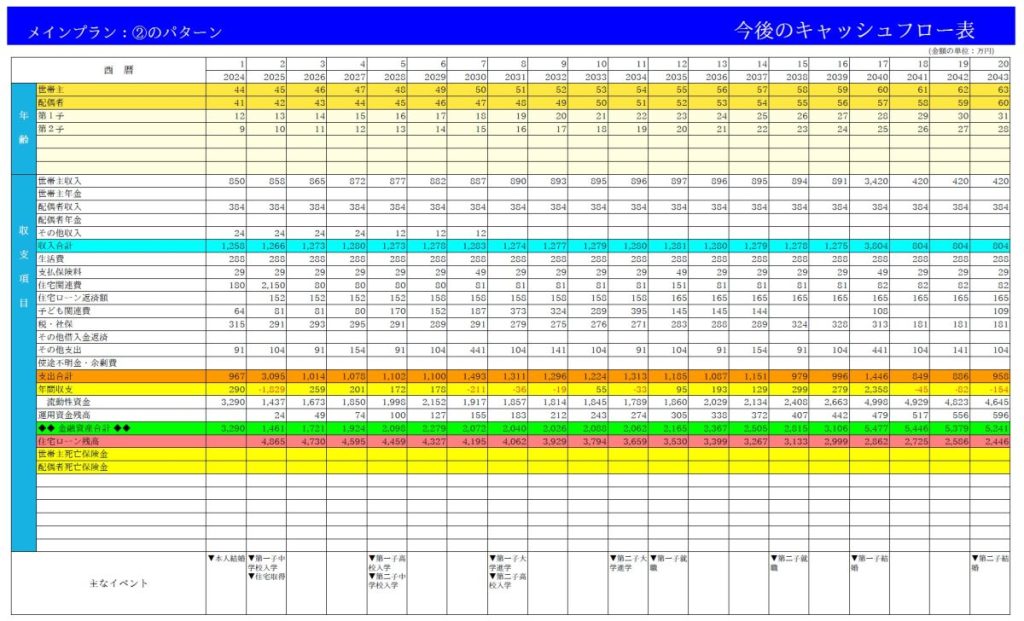

月掛け7万円の生命保険は今すぐ解約。解約返戻金は払込保険料を下回りわずかしか戻ってきませんが、新居での食器や雑貨、ソファの購入に充てることにしました。加えて毎月2万円を積み立て投資に回すことに。選択したのは新NISAの積立投資枠です。この運用を年2.8766%と考え、65歳まで20年間積み立てるものとして試算しました。

結果は次の通りです。

子どもの教育費は想定通りの進路でも十分に手持ち資金で支払うことができます。60歳の退職時の金融資産は5,477万円に。80歳で1,881万円と比較的潤沢です。

しかし問題も存在します。88歳から金融資産は1,000万円を切り、99歳で尽きてしまうのです。99歳で貯えゼロになるのは怖いため、よりお金を残すための計画が必要です。資産運用の利率が好調である場合、住宅ローンの金利が想定よりも上昇しなかった場合はもう少し残る可能性はありますが、希望的観測は排除し次のプランを作ってみました。

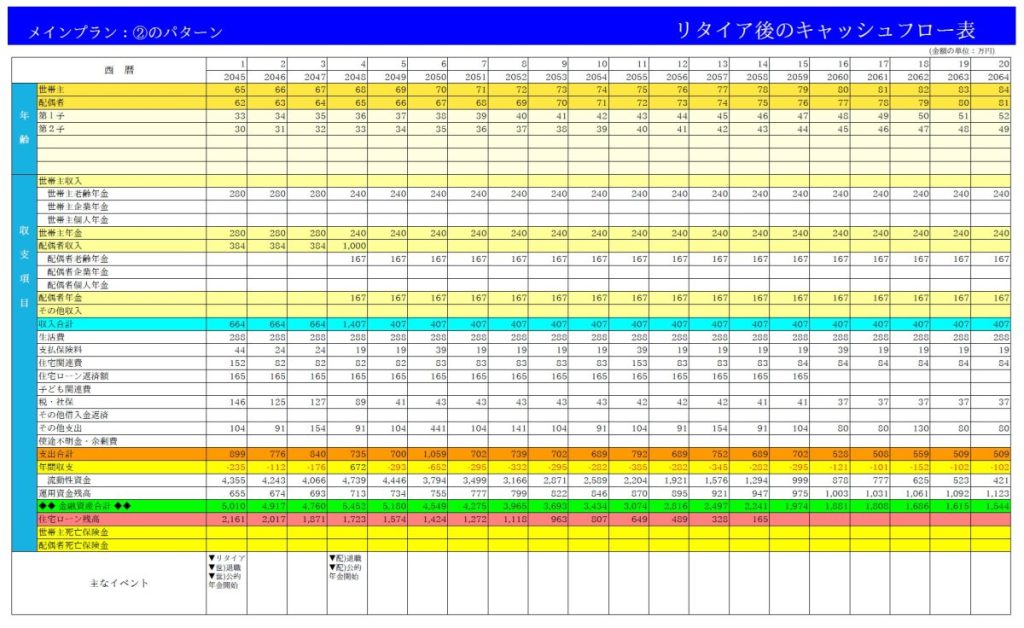

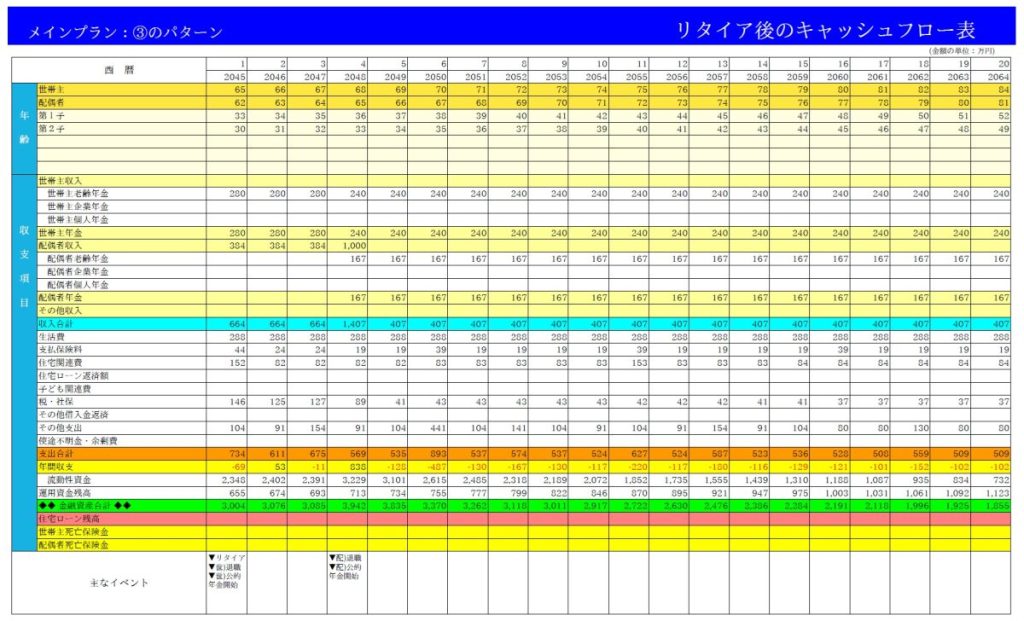

②のプランに、60歳時の住宅ローンの一括繰上げ返済を加えてみました。60歳時の住宅ローンの残債は2,999万円。これを退職金と普通預金を使って全額返済します。それによって、住宅ローンの金利を節約することが可能になります。

これによって80歳時の金融資産は2191万円とプラン②よりも310万円増えました。生活資金が尽きるのは103歳と、プラン②よりも4年延びます。100歳超までは生活レベルを落とさず生活できます。

さらに不動産クラウドファンディングのような短期的な資産運用を定期的に繰り返すことによって、手持ち資金を増やせる可能性はあるので、積極的に検討したいところです。

ここまでは机上論です。実際には、生命保険を解約する、資産運用プランを選択し実行する、繰り上げ返済をする、毎年の現金貯金を計画通り行う、という行動が必要です。相談者のなかにはこの改善の行動を取らずに終わってしまう人が見られます。

夫Aさんも「生命保険は大学の同級生に勧誘されて入ったものだから、解約が難しい」と難色を示します。

生命保険は人間関係のしがらみによって加入しているケースがいまだに多いものです。しかし生命保険も金融商品のひとつである以上、人間関係とは別に冷静にジャッジしていく必要があるでしょう。

資産運用については、つみたてNISAがポピュラーではありますが、リスク分散の観点からも、もうひとつ特徴の異なる投資商品を追加してもいいでしょう。

会社員向けの投資としては、1万円という少額で投資ができる「不動産クラウドファンディング」も注目されています。不動産クラウドファンディングは投資家が事業者に投資し、集まった資金で事業者が物件を購入して、得た利益を分配する仕組みです。投資家が直接不動産を購入する現物投資とは違い、少額で投資ができてプロに運用を任せられるという大きなメリットがあります。

運用期間は3~12ヵ月と短期のものから、10年という長期のものまであります。特に短期のものは償還時期が短いため、新しい案件への投資を繰り返しできる魅力があります。

もちろん不動産クラウドファンディングには元本欠損のリスクは存在しますが、つみたてNISAのような長期運用とは別に、短期的な運用を繰り返して元手を増やしていく楽しみも味わえるでしょう。

検討の余地があると思います。